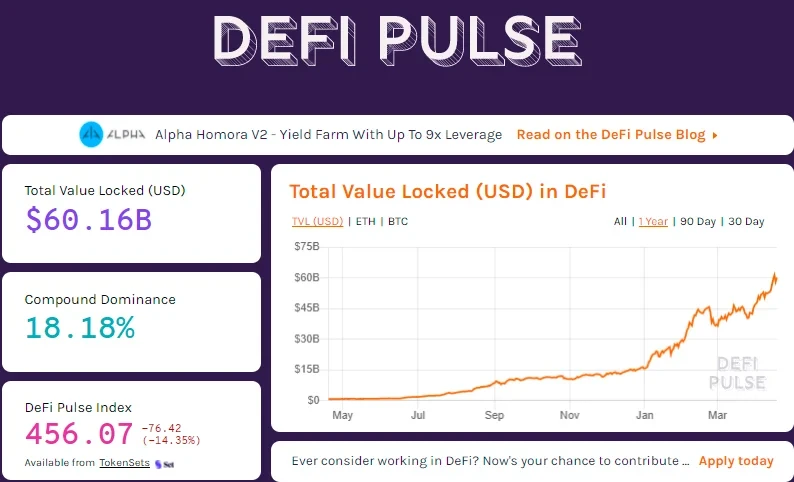

DeFi总锁仓资产突破600亿美元,如何继续保持对投资者的吸引力

据Defi Pulse统计,截至2021年4月18日,DeFi总锁仓资产已经突破600亿美元,相较于去年4月初的8亿美元,涨幅达到7400%。

这一组数据的背后,固然有着投机的热钱身影,但从趋势来看,我们基本可以确认这样一个信息:DeFi(去中心化金融)已经得到了资本和市场的初步认可。

同时,如果将2020年9月以来,DeFi锁仓资产增速细节放大来看,还可以发现这样一个信息: 与100亿美元到400亿美元的上升历程相比,DeFi锁仓资产从400亿美元到600亿美元的增速逐步放缓。

我们立足当下来审视DeFi的发展状况,一边是持续增长的锁仓资产总量,一边是短期冲高后逐渐放缓的增速,从中既能看出市场依然看好DeFi的未来,但又能解读出目前DeFi似乎来到了一个新的蓄力平台,需要新的引爆点来吸引更多的投资者。

接下来本文将从以下三部分:DeFi的崛起、DeFi当前困局、展望DeFi未来进行分析,和大家共同讨论DeFi之道。

DeFi为什么能够快速崛起——MakerDAO为例

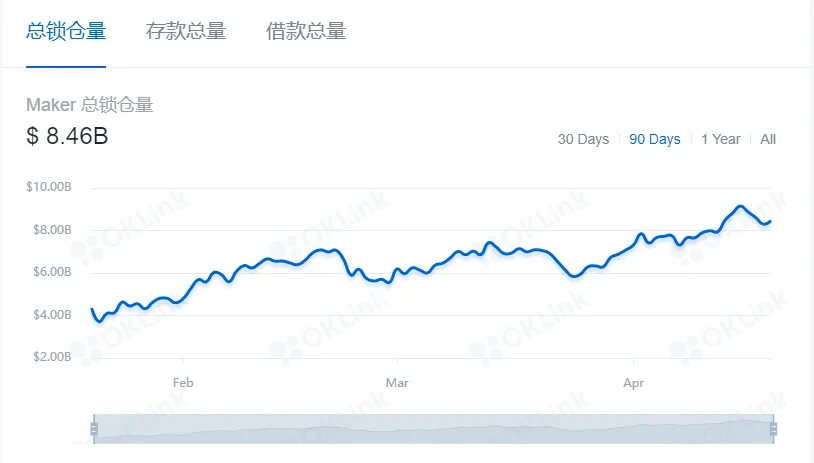

聊到DeFi的历史,就避不开MakerDAO。MakerDAO成立于2014年,是建立在以太坊上的一个主打抵押借贷功能的DeFi项目,被普遍认为是开启 DeFi大门的明星项目。MakerDAO最核心的功能是让用户可以用以太坊中的某些通证作为抵押向项目借贷价值锚定美元的数字资产。目前MakerDAO已经支持ETH、BAT、USDC、WBTC、TUSD、KNC、ZRX等多种数字资产作为Dai的抵押物,2020年6月,MakerDAO社区的投票支持了由初创公司Centrifuge牵头的将真实资产(RWA)作为抵押品新抵押提案,允许用户将真实资产转换为可发行带息ERC 20通证。Centrifuge已与Paperchain和ConsolFreight合作,分别对音乐流版税和贸易发票进行代币化。

据OKLink数据显示,截至2021年4月19日,Maker DAO的TVL已达到84.6亿美元。作为对比,来看一下美国银行业的情况。据FDIC(美国联邦存款保险公司)官网信息显示,截至2021年4月17日,在FDIC登记注册的银行共有4989家,总计存款余额17.88万亿美元,平均每家银行存款余额35.82亿美元,Maker DAO的实力可见一斑。

当然,还需要提到的是,美国银行业能有今天的规模,是近200年发展的结果,而Maker DAO是一个仅仅起步7年的创业项目。

那么为什么Maker DAO为什么能够在短短几年之内得到如此迅猛的发展?最核心的一点就是Maker DAO为传统金融世界的人们提供了一个全新的解决方案,具体来看, 主要有两个方面的优势,一是易获取性,二是透明度和安全性。

如何理解易获取性?就以我们在Maker DAO抵押借贷和在银行抵押借贷为例。

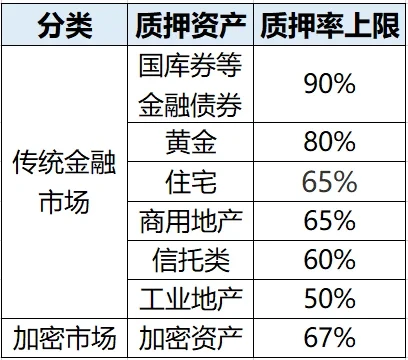

上面我们把常见的一些质押资产的质押率做了简单对比,可以发现,除了国库券等金融债券、黄金和住宅等“硬通货”之外,其余资产的质押率均低于Maker DAO上的质押率。

此外,当我们去银行贷款的时候,除了需要抵押物之外,还要接受银行全方位的审查,包括抵押资产的详细情况还有申请人个人的既往信用记录、职业、学历等等。在这个过程中银行所扮演的角色,往往是锦上添花多于雪中送炭。而以Maker DAO为代表的DeFi则提供了一个无审查、无障碍金融服务平台。DeFi协议不会歧视任何人,而且会为每个人营造公平的参与环境,人人都可以无差别的参与其中,这在以前无疑是很难想象的事情,但这的的确确在Maker DAO上变成了现实。

另外一点使得Maker DAO快速发展的因素,在于DeFi世界里的透明与安全。或者可以说因为透明,所以安全。时至今日,在很多反对加密资产的声音中,“不受监管、不安全”是他们的一个重要观点。但这个观点真的站得住脚吗?不一定。

反观传统金融市场,银行等受监管并遵循政府法律法规的传统金融机构,是理想中的存放资金最为安全的地方之一。但它们同样 “翻过车”——即便是大银行也可能倒闭。在2008年的金融危机中,存款超过1880亿美元的华盛顿互惠银行和资产超过6390亿美元的雷曼兄弟双双倒闭。仅在美国,金融危机期间就有超过500家银行倒闭的记录。

必须承认,将权力和资金集中于银行这样的某一个大型中心节点是十分危险的。因为普通投资者无法充分了解他们的运作流程,也就不能清楚地了解自己存进银行的钱最终流向了什么地方,直到取回自己的钱或者等到雪崩来袭。但是Maker DAO让这一情况大为改观,众所周知,Maker DAO的协议建立于以太坊之上,是完全开源的,并且有去中心化的治理组织来确保每个人都清楚发生了什么,来确保没有恶意行为者能够单独地做出恶意决策。同样,由于代码会开源供大众审查,即便有缺陷或者漏洞,也会很快地显现出来,将损失扼杀在萌芽状态。

DeFi为何减速了?

我们知道,目前绝大多数的DeFi协议都是建立在以太坊之上的,所以以太坊上的一举一动传导到DeFi,其影响都可能被放大,当然最为敏感的因素就是Gas费用。

从OKLink记录的以太坊网络每天平均Gas费可以看出,在2020年6月~9月,出现了第一个Gas费高峰期,显然这是由于DeFi交投活跃推高的。此后在2021年1月~3月间出现了第二个Gas费高峰期,峰值出现在2月22日,达到220.02Gwei,这和前面提到的DeFi锁仓资产量增速放缓周期相吻合,也就是说高昂的Gas费对DeFi锁仓资产量的增长起到了抑制作用。其实这并不难理解,在去年的第一个Gas费高峰期,由于市场上的DeFi项目和DeFi用户基本都在以太坊之上,所以水涨船高。而到了今年年初Gas费再次走高的时候,市场上已经出现了OKTC交易链、波卡等多个强有力的竞争者,这些竞争者不论是在吞吐量还是Gas费上均有明显优势,对基于以太坊的DeFi项目有相当大的吸引力,不可避免的从以太坊上分流了一部分项目、用户和资金。

另外一方面,需要承认是现实是,虽然自去年6月以来DeFi获得了较大发展,有了第一步的积累,但仍处于起步阶段,与更成熟的资产类别相比,流动性仍然过于薄弱。比如Uniswap——DeFi中稳居前列的去中心化交易所,其24小时交易量为12亿美元,相比之下欧易OKX 24小时交易量为423亿美元(交易量信息均参考coinmarketcap统计),Uniswap同期交易量仅为欧易OKX的2.8%。另外Uniswap的AMM做市机制可能带来的高滑点损失也是交易者不得不考虑的一个问题,特别是在交易并不活跃的池子中。而对于机构投资者来说,在这种情况下,更缺乏足够的动力向DeFi投入更大的资金。

不过,任何事物的发展都是要遵循其内在规律的,有爆发期就会有蓄力期,然后进入新一轮的爆发,所以我们认为DeFi在这一阶段的减速是健康的合理的,经过一段时间的整理蓄力,DeFi未来将是更加广阔的空间。

为什么看好DeFi发展后劲?

依然是上面提到的答案——DeFi为传统金融世界里没有获得更好的金融服务的人们提供了一个全新的解决方案。

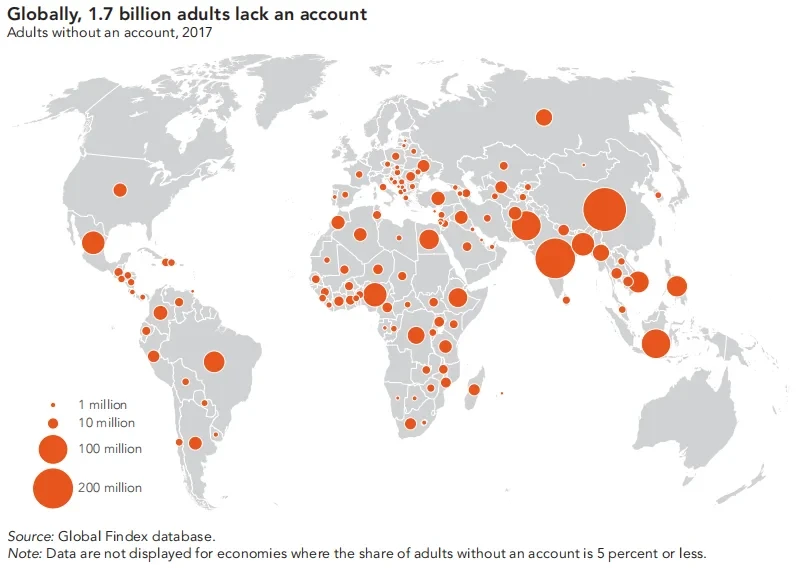

在这里我们先抛出一个问题:你知道当今世界上有多少人没有银行账户吗?或许能看到本文的读者会觉得这是一个无聊的问题——谁还能没有个银行账户?这东西不是想要几个就有几个?但真相并不是这样。

据世界银行2017年公布的一份调查报告显示,全球共有超过有17亿成年人没有银行账户,其中发展中国家和发达国家各半,也就是说即便是生活在欧美等发达国家的居民,也没有全面接触到现代金融服务。这17亿群体他们主要来自于贫困家庭,他们没有银行账户的主要原因包括贫困、地理位置和信任上的问题,对他们来说,获得银行的服务依然是一件困难的事情。

在该报告中,世界银行预测,这17亿没有银行账户的人群中,三分之二的人拥有智能电话。这就为他们通过DeFi 获取更加公平的金融服务提供了可能。简而言之,让每个人都可以获取金融服务,而不需接受任何形式的审查,不受种族、宗教、年龄、国籍或地理限制使用各种金融工具,这既是包括这17亿人在内的各国居民的机会,也是DeFi持续发展的潜力所在。

最后再把视线拉回到现实中,为了继续保持DeFi对投资者的吸引力,还有哪些要做的?

首先需要进一步提高DeFi产品的易用性,将复杂的协议和代码转换为一个对用户更加友好的熟悉界面,并加强用户教育。要想深入了解DeFi的复杂本质,需要明确而简明的教育内容。教育的目标不仅是是让人们了解关于加密资产的基础知识这个行业更广阔发展的机会,降低DeFi的准入门槛,更要着重让人们了解DeFi将会带来的更加公平、开放、包容的全新的金融体系。

其次,虽然DeFi已经初步验证了金融业可以在没有守门人或中心化的中介机构的情况下运作,创造一个任何人都可以安全地直接借贷和交易的环境是可能的。但必须承认的是,DeFi仍处于早期阶段,与追求绝对自由并自我纠正相比,寻求合规监管并吸引更多机构投资者进入显得更为迫切,换句话说,如何在自由金融和安全监管之间找到一个平衡点,或许是下一个阶段DeFi实现爆发式增长的关键。

最后,但是同样重要的是,DeFi要想获得长足发展离不开底层技术的不断进步,在现阶段要关注的重中之重就是以太坊layer2和以太坊2.0进展,比如在降低Gas费和提高吞吐量基础上为DeFi市场增添更多活力,也是眼下需要解决的问题。